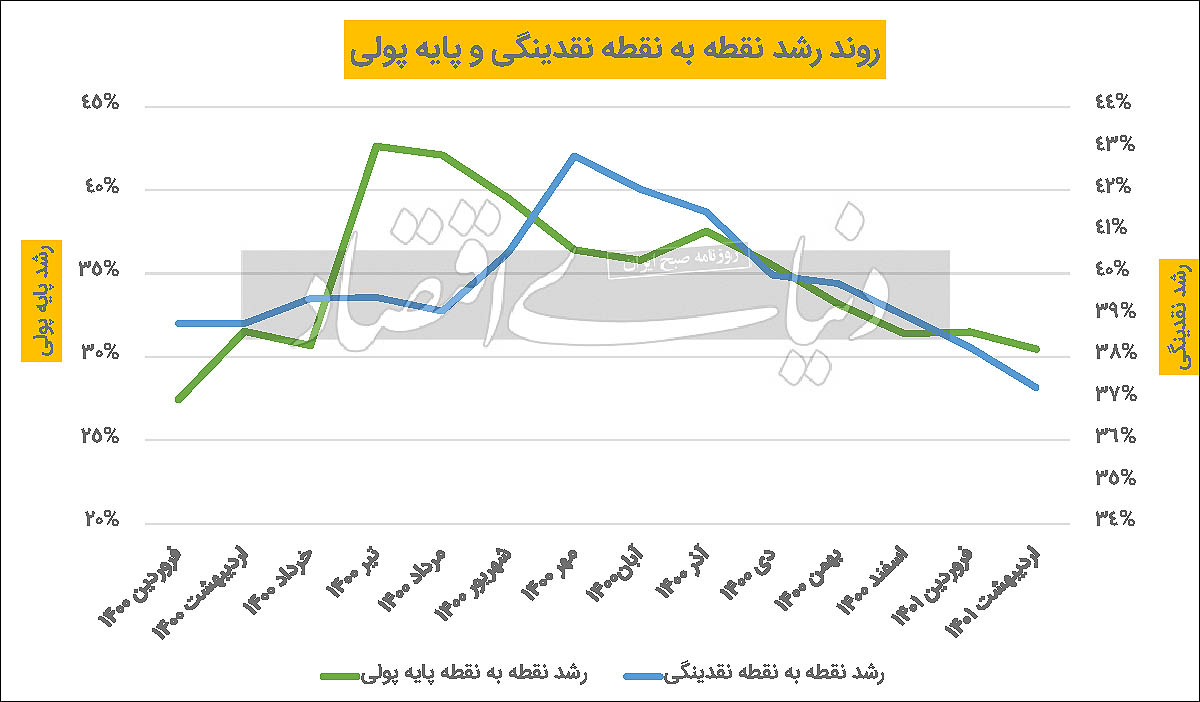

به گرزاش صدای بورس، در کنار پایه پولی نرخ رشد نقطه به نقطه نقدینگی نیز با ۹/ ۰واحد درصد کاهش در سطح ۳/ ۳۷درصد ایستاد. با وجود این روند نزولی، رشد کلهای پولی همچنان در سطح بالایی قرار دارد و این سطح از آمارهای پولی میتواند ریسکهای تورمزایی در خود داشته باشد.

سوال اینجاست که بهمنظور اجرای سیاست پولی فعال برای مهار تورم، چه راههایی پیش رو وجود دارد؟ کارشناسان این راهکارها را در دو دسته طبقهبندی میکنند. دسته اول به سیاستهای متعارف پولی با تکیه بر نرخ بهره اشاره دارد که مورد استفاده بسیاری از اکثر کشورهای جهان است و راهکار دوم مبتنی بر کنترل کلهای پولی چون نقدینگی است. اما حتی در صورت انتخاب راهکار دوم سیاستگذار باید این قید را لحاظ کند که تمرکزش را از کنترل نرخهای بهره بردارد وگرنه کنترل نقدینگی محقق نمیشود.

آخرین آمارهای منتشرشده از شاخصهای پولی حاکی از آن است که رشد پایه پولی و نقدینگی روند نزولی دارد، اما این سطوح هنوز برای مهار تورم در سطح بالایی قرار دارد. از سوی دیگر تورم نیز وضعیتی مشابه دارد و در سالهای اخیر سطحی بالای سی درصد را تجربه کرده است. در شرایط فعلی نیز که تورم در جهان در حال افزایش است، بانکهای مرکزی به دنبال آن هستند تا با اتخاذ سیاست پولی فعال به دنبال کنترل افزایش نرخ تورم باشند.

بیشتر بخوانید: راهکار کاهش تورم افزایش تولید است

سوال اینجاست که اگر سیاستگذار داخلی برای کنترل تورم و رشد نقدینگی بخواهد سیاست پولی فعال را انتخاب کند باید از کدام مسیر این کار را انجام دهد؟ در این شرایط معمولا دو راه به سیاستگذار پیشنهاد میشود؛ اول آنکه بر استفاده از ابزار نرخ بهره و کنترل انتظارات تورمی متمرکز شود، یا به عنوان روش دوم با تمرکز بر کلهای پولی، سرعت رشد آنها را کنترل کند. به نظر میرسد شرایط فعلی کشور سیاستگذار را به سوی اتخاذ استراتژی دوم سوق داده است که این روزها تحت عنوان کنترل رشد ترازنامه بانکها از آن یاد میشود. الزامات پیگیری سیاست تمرکز بر ابزار نرخ بهره، به واسطه رایج بودن آن در سطح جهان به طور کلی مشخص است. اما درباره استراتژی دوم نکته مهمی وجود دارد که بیتوجهی به آن میتواند نتایج این سیاست را تحتتاثیر بگذارد. در واقع سیاستگذار باید توجه داشته باشد در صورتی که هدفگذاری کلهای پولی را دنبال میکند نباید بر تثبیت نرخ بهره در یک سطح خاص متمرکز شود. به بیان دیگر، نمیتوان هم بر تثبیت نرخ بهره و هم بر هدفگذاری کلهای پولی اصرار داشت.

تورم هسته چقدر است؟

هر چند تورم خردادماه رکوردی بیسابقه به حساب میآید اما برای تحلیل روند آتی تورم ما نیازمند آن هستیم که میزان تورم هسته (Core Inflation) را محاسبه کنیم، یعنی تورم بدون در نظر گرفتن غذا و انرژی. این آمار به صورت رسمی محاسبه نمیشود اما اگر فرض کنیم دوسوم تورم ماهانه ۲/ ۱۲درصدی به دلیل اثر تغییر سطح در اقلام خوراکی حاصل شده، آنگاه تورم هستهای به دست میآید که اگرچه وضعیت مناسبی ندارد اما اختلاف ملموسی با تورم اعلامی دارد.

اگر انتظارات ناشی از وقایع خردادماه کنترل شود میتوان انتظار داشت که تورم به سطح تورم هسته نزدیک شود و عملا ریسکهای تورمی اصلاح قیمتی کمرنگ شود. ضمن آنکه به دلیل عدم بروز واکنش مردم به تغییر سطح اقلام خوراکی در وزنهایی که تورم رسمی با آنها محاسبه می شود، میتوان بیان داشت که احتمالا تورم رسمی اعلامی باید قدری تعدیل شود. اما از این نکات که بگذریم، شرایط متغیرها به گونهای است که میتوان عنوان داشت تورم باید دغدغه اصلی تصمیمگیرندگان باشد.

رویکرد ضدتورمی بهینه چیست؟

سیاستگذاران باید از رویکرد خرد به مساله تورم به رویکرد کلان تغییر جهت دهند. بدین معنا که دریابند قیمتهایی که در بازار به دست میآید حاصل وضعیتی است که در متغیرهای کلان و پولی وجود دارد. از این رو برای آنکه رویکرد ضدتورمی به انگیزهها و تولید آسیب نزند باید رویکرد تعزیراتی را که نتیجهای برای آرام کردن تورم ندارد، کنار بگذارند. آنان به جای حساسیت نسبت به تکتک قیمتها باید نسبت به تورم، نقدینگی، نرخ بهره واقعی منفی و کسری بودجه حساسیت داشته باشند و سعی کنند این متغیرها را بهبود بخشند. وضعیت به گونهای است که بسیاری از مردم هم با وجود تجربه ۴ سال گذشته و بدون داشتن سررشتهای از مباحث نظری دریافتهاند که حرکت در مسیر سیاستهای تعزیراتی عملا بیفایده است و نمیتواند تورم را درمان کند. از این رو اگر دولت نشان دهد که از حوزه خرد برای مقابله با تورم پا پس میکشد و به متغیرهای کلان میپردازد و گزارشی مداوم از آنها دهد، میتواند اعتبار سیاستی خود را افزایش دهد.

کدام ابزار پولی استفاده شود؟

بنابراین تا اینجا بحث شد که اثر تغییر سطح اقلام خوراکی در ماههای آتی کمرنگ میشود اما تورم نقطهای ۵/ ۵۲درصدی و همچنین نقدینگی اعلامی ۲/ ۳۸درصدی، ریسکهای زیادی را در بر دارد که باید برای آن چارهای اندیشید. در اینجا دو نوع رویکرد سیاستی از سوی کارشناسان پیشنهاد میشود.

گروه اول با حساسیت بر فوریت لنگر کردن انتظارات بر این امر تاکید دارند که نرخ بهره سیاستی بانک مرکزی باید بهواسطه تغییرات در تورم تغییر کند و نمیتوان فرمانی ثابت را برای هر سطح از تورم توجیه کرد. این گروه بر این نظرند با افزایش چنددرصدی محدود و باز گذاشتن احتمال افزایش آتی، میتوان انتظارات را معکوس کرد و تورم را از گردنه خطرناک فعلی دور کرد. این دیدگاه بر آن است که بانک مرکزی باید خود را متعهد بر متغیری کند که توان تغییر آن را دارد، بنابراین اعلام تغییر نرخ سیاستی بهتر از هدفگذاری بر هر کل پولی است. البته این سیاست باید همراه باشد با باز گذاشتن دست سیستم بانکی برای تغییر نرخها به واسطه افزایش نرخ سیاستی.

شرط موفقیت روش دوم

گروه دیگری از کارشناسان بر این نظرند که با توجه به سطح تورم بالای اقتصاد ایران، باید بر متغیرهای پولی تمرکز کرد و سطح هدفی برای آنها مانند نقدینگی تصویر کرد. از منظر این گروه سطح هدف ۳۵درصد و تداوم آن تا سطح ۳۰درصد میتواند تورم را به قدر ضرورت مهار کند. البته که بهدرستی این گروه هشدار میدهند که وقتی نقدینگی مورد هدف قرار گرفت نمیتوان همزمان به دنبال آن بود که هدفی برای نرخ بهره سیاستی یا نرخ سیستم داشت، چرا که با وجود نداشتن تابع تقاضای پول معلوم نیست هدف نرخ رشد نقدینگی با هدفی که برای نرخ بهره سیاستی در نظر بگیریم سازگار باشد.

از این رو سیاستگذار باید از قید تعیین نرخ بهره سیاستی یا تاکید بر نرخی مشخص برای سیستم تنها روی نرخ هدف رشد متغیر پولی تمرکز کند. این نکته برای سیاستهای غیرمتعارفی چون محدودیت بر ترازنامه بانکها نیز صادق است؛ یعنی ضمانت موفقیت این نوع طرحها متکی به عدم تعیین نرخ هدف یا نرخ سود ثابت برای سیستم بانکی است و تا زمانی که نرخ مشخصی در ذهن سیاستگذار باشد، هیچ طرح هدفگذاریشده بر متغیرهای پولی به نتیجه مطلوب نمیرسد.

به گزارش دنیای اقتصاد،به هر رو هشدار این گروه آن است که رشد نقدینگی باید به هر شکل ممکن کاهش یابد و دولت با باز گذاشتن دست بانک مرکزی نیز باید پشتیبان انجام یک سیاست پولی فعال باشد تا تورم مهار شود.

نظر شما